央廣網財經 > 2013新版財經首頁 > 證券市場

20日麥趣爾領銜八新股發行 申購指南

2014-01-17 14:42 來源:中國證券報 說兩句 分享到:

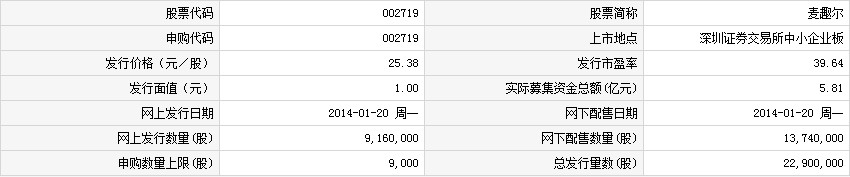

麥趣爾此次發行總數為2,290萬股,網上發行916萬股,發行市盈率39.64倍,申購代碼:002719,申購價格:25.38元,單一帳戶申購上限9,000股。

【公司簡介】

麥趣爾主營乳制品的生產和銷售,烘焙食品的連鎖經營,現有39家連鎖店,其中新疆地區34家,是新疆烘焙連鎖業龍頭。公司實際控制人是李玉瑚及其妻子王翠先、兒子李勇和李剛,發行前持股72.78%。乳制品和烘焙連鎖店經營是公司主業,2011年,收入占比分別為61.65%、36.65%。

【機構觀點】

華泰證券:麥趣爾建議詢價區間為19.42-20.2元

麥趣爾2010-2013年收入復合增長率11.6%,凈利潤復合增速13.9%。公司增長緩慢,主要是乳制品產能已經飽和好幾年了。公司乳制品疆內市占率約9%,募投項目擴張產能3倍,預計15年產能釋放壓力較大,14年乳制品受限產能增長仍然緩慢。公司烘焙業務新疆地區市占率8%左右,烘焙連鎖店38家,北京5家,其余在新疆。募投項目中,公司計劃在新疆建設42家連鎖門店和6家中央工廠。公司烘焙食品連鎖經營增長較快,銷售額增速20%左右,烘焙食品毛利率50%左右,凈利潤率15%以上,是未來主要看點。烘焙連鎖門店,一般需要2年左右達到成熟門店盈利水平,我們預計今年利潤增長不快,明后年起增速將提升。

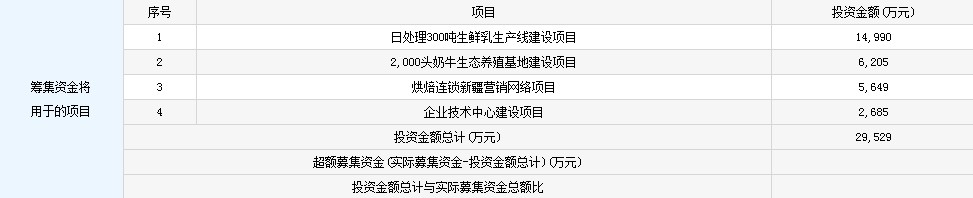

公司現有門店38家,計劃建設42家門店和6家中央工廠。本次募投項目為日處理300噸生鮮乳生產線(目前產能日處理100噸)、2000頭奶牛生態養殖基地建設、烘焙連鎖新疆營銷網絡和企業技術中心建設。

投資建議:我們預計2013-2015年凈利潤6505、7394、9311萬元,同比增長8.26%、13.65%、25.94%。假設按2014年PE20倍發行,新增股本2088萬股,老股發售529萬股;攤薄后2013-2015年每股收益0.65、0.74、0.94元。合理估值區間18.6-22.32元(對應2014年PE25-30倍),建議申購區間14.88-18.6元(對應2014年PE20-25倍)。假設按2014年PE25倍發行,新增股本1670萬股,老股發售947萬股;攤薄后2013-2015年每股收益0.68、0.78、0.98元。合理估值區間21.75-23.3元(對應2014年PE28-30倍),建議申購區間19.42-20.2元(對應2014年PE25-26倍)。

風險提示:乳制品因為產能限制,收入5年沒增長,募投項目增加三倍產能,面臨市場消化風險;奶牛養殖效益低,初期投入大;食品安全風險。

中信建投:麥趣爾建議定價區間為21.3-24.9元

公司是定位新疆的區域性乳制品企業,在當地具有一定品牌影響力和美譽度。按產量計算,公司乳制品在新疆的占有率約在10%,但銷售區域非常集中,70%都來自烏昌,而人口是烏昌地區7倍的南北疆地區僅消化了公司不到30%的產能。因此僅新疆區域內,公司仍具有很大的潛在市場空間。

憑借地域性的品牌力和清真概念,公司產品較本土和外來品牌均享受一定溢價,普通產品相比本土品牌價格高出約50%,高端產品高出蒙牛特侖蘇和伊利金典5%和8%。未來隨著行業整體的產品升級,我們相信公司產品具備超出行業的提價空間。

西部大開發的深入使新疆地區城鎮化和人均購買力不斷提高,為烘培食品增長提供了良好的外部環境。公司本次募投項目包括在新疆地區建設42家連鎖門店和6家中央工廠,連鎖店面遍布新疆南北疆各地區,項目達產后平均年貢獻銷售收入19,422萬。

投資建議:公司乳制品增量將主要在新疆其他地區消化,預計收入將穩步增長。烘焙產品將主要采取新開門店的方式實現快速擴張,節奏較快。節日食品主要為月餅,由于消費習慣原因我們認為增長也應是穩定的。預測13-15年整體收入增長3%、18%和22%,凈利潤同比增長6%、17%和19%,按IPO發行2617萬股計算,攤薄后EPS分別為0.61、0.71和0.85元。參考可比上市公司2014年動態市盈率水平,我們認為公司14年合理P/E區間為30-35倍,對應合理估值區間為21.3-24.9元。

風險分析:1、食品安全事件;2、新產能達產進度低于預期;3、產能消化低于預期;4、連鎖店拓展不利。

編輯:馬天宇

相關新聞

頭條推薦

302 Found

302 Found

熱門圖片

央廣網官方微信

央廣網財經